Wenn es um die Geldanlage im Jahr 2024 geht, stellen sich viele die Frage: Wie kann man sein Geld sicher anlegen, ohne dabei auf eine attraktive Rendite zu verzichten? Gerade in Zeiten von steigenden Zinsen und Inflation suchen Anleger nach Möglichkeiten, ihr Kapital gewinnbringend und möglichst sicher anzulegen. Doch welche Anlageformen bieten eine hohe Sicherheit und gleichzeitig gute Ertragschancen? In diesem Artikel zeigen wir Ihnen, wie Sie das magische Dreieck der Geldanlage beachten und das für Sie passende Anlageprodukt finden.

Das magische Dreieck der Geldanlage?

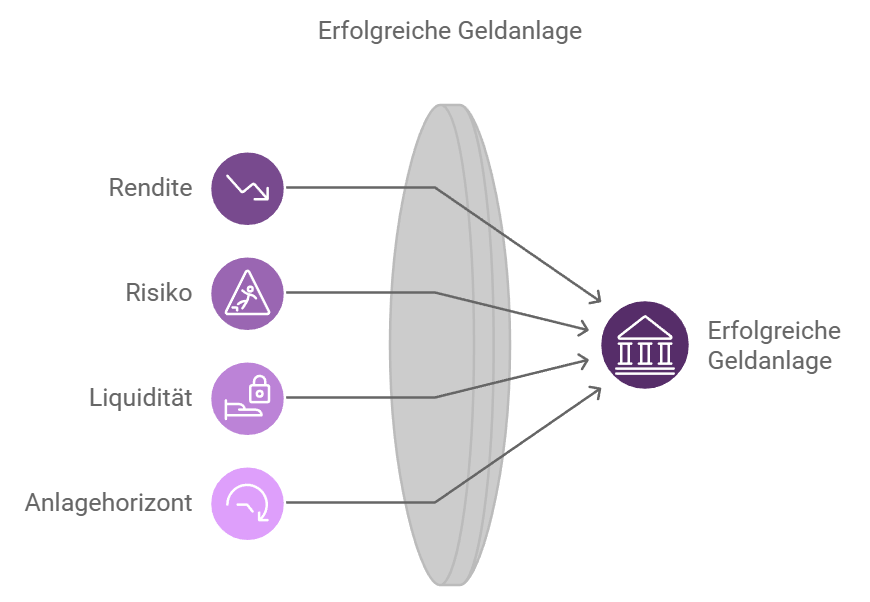

Das magische Dreieck der Geldanlage beschreibt den Zusammenhang zwischen drei zentralen Zielen jeder Geldanlage:

- Sicherheit: Das angelegte Geld sollte vor Verlusten geschützt sein.

- Liquidität: Sie sollten schnell und flexibel auf Ihr Geld zugreifen können.

- Rendite: Die Anlage sollte möglichst hohe Erträge erzielen.

Ein hoher Ertrag geht häufig mit einem erhöhten Risiko und geringerer Liquidität einher. Im Umkehrschluss bedeutet eine sichere Geldanlage in der Regel, dass Sie geringere Zinsen in Kauf nehmen müssen. Für Anleger, die jedoch Wert auf den Kapitalschutz legen, stehen zahlreiche Optionen zur Verfügung, die im Folgenden ausführlich beschrieben werden.as Verhältnis dieser drei Ziele. Wer eine Geldanlage ohne hohes Risiko sucht, wird tendenziell weniger Rendite erzielen, aber dafür sicherer investieren.

1. Tagesgeld: Sicher, flexibel, aber mit geringen Zinsen

Das Tagesgeld gehört zu den beliebtesten Anlageformen, wenn es darum geht, sicher Geld anzulegen. Es bietet eine hohe Liquidität, da Sie jederzeit über Ihr Geld verfügen können. Zudem greift bei vielen Anbietern die Einlagensicherung, die Einlagen bis zu 100.000 Euro pro Kunde schützt.

Vorteile des Tagesgeldes:

- Sicherheit bei der Geldanlage durch Einlagensicherung

- Tägliche Verfügbarkeit Ihres Kapitals

- Geeignet für kurzfristige Geldanlagen

Nachteile:

- Kaum Zinsen im Vergleich zu riskanteren Anlageformen

- Kein langfristiger Vermögensaufbau möglich

2. Sparbuch: Der Klassiker unter den sicheren Geldanlagen

Das Sparbuch war lange Zeit die bevorzugte sichere Anlageform. Obwohl die Zinsen heute minimal sind, bietet es dennoch eine hohe Sicherheit und ist in gewissem Maße liquide, da kleinere Beträge oft sofort abgehoben werden können.

Vorteile:

- Absolute Sicherheit, da das Kapital fest bei der Bank liegt

- Geeignet für Geldanlagen im Vergleich zu risikoreicheren Optionen

Nachteile:

- Extrem niedrige Zinsen

- Eingeschränkte Flexibilität bei größeren Auszahlungen

3. Festgeld: Höhere Zinsen bei geringem Risiko

Das Festgeld ist eine beliebte Option für Anleger, die eine langfristige Geldanlage suchen und dafür eine etwas höhere Rendite erzielen möchten. Beim Festgeld wird das Kapital für einen festen Zeitraum angelegt, in dem keine Verfügbarkeit besteht. Dafür locken viele Banken mit höheren Zinsen als beim Tagesgeld.

Vorteile:

- Garantierte Zinsen über die gesamte Laufzeit

- Sehr sichere Geldanlage, oft durch die Einlagensicherung geschützt

- Geeignet für Anleger, die kein hohes Risiko in Kauf nehmen möchten

Nachteile:

- Geld ist für die Laufzeit fest gebunden

- Keine Flexibilität bei unerwarteten Ausgaben

4. Aktien und ETFs: Höhere Ertragschancen, aber auch mehr Risiko

Für Anleger mit einer höheren Bereitschaft zum Risiko sind Aktien und ETFs eine attraktive Möglichkeit, ihr Geld anzulegen. Hier investieren Sie in einzelne Unternehmen oder in einen breit gestreuten Indexfonds, der viele Unternehmen umfasst. Langfristig bieten Aktien und ETFs die Möglichkeit, eine hohe Rendite zu erzielen, allerdings geht dies auch mit Risiken bei der Geldanlage einher.

Vorteile von Aktien:

- Potenziell hohe Renditen

- Geld richtig anlegen durch Auswahl der passenden Unternehmen

- Möglichkeit, in wachstumsstarke Branchen zu investieren

Vorteile von ETFs:

- Risiko gestreut durch die Investition in viele Unternehmen gleichzeitig

- Niedrige Kosten im Vergleich zu klassischen Aktienfonds

- Geeignet für Anleger, die auf den langfristigen Vermögensaufbau setzen

Risiken:

- Wertschwankungen durch wirtschaftliche Entwicklungen

- Verluste sind im schlimmsten Fall möglich, insbesondere bei Aktien

5. Aktienfonds: Professionelles Management mit breiter Streuung

Aktienfonds bieten eine Geldanlage mit einem hohen Grad an Streuung und werden professionell gemanagt. Hier investieren Anleger in einen Fonds, der in verschiedene Aktien investiert. Diese Anlageform eignet sich besonders für Anleger, die mehr Risiko in Kauf nehmen, aber nicht selbst aktiv an der Börse handeln möchten.

Vorteile:

- Professionelles Management

- Anleger mit einem hohen Risikoprofil können von höheren Erträgen profitieren

- Breite Streuung reduziert das Risiko im Vergleich zu Einzelaktien

Nachteile:

- Höhere Gebühren als bei ETFs

- Renditen sind nicht garantiert

6. Fonds: Vielfältige Möglichkeiten für unterschiedliche Risikoprofile

Neben Aktienfonds gibt es eine Vielzahl von Fonds, die in andere Wertpapiere wie Anleihen, Immobilien oder Rohstoffe investieren. Fonds bieten Anlegern die Möglichkeit, ihr Geld in verschiedene Anlageklassen zu streuen und damit das Risiko zu reduzieren. Sie sind eine geeignete Option für Anleger, die ihre Geldanlage diversifizieren möchten, ohne selbst aktiv handeln zu müssen.

Vorteile:

- Geldanlage gestreut auf mehrere Anlageklassen

- Möglichkeit, sowohl in sichere als auch riskantere Anlageformen zu investieren

- Langfristige Geldanlage mit soliden Renditechancen

Nachteile:

- Abhängig von der Fondsstrategie können Risiken bestehen

- Fonds mit hohen Managementgebühren sind weniger rentabel

7. Gold: Der sichere Hafen in unsicheren Zeiten

Gold wird oft als sichere Geldanlage in Krisenzeiten gesehen. Es bietet einen Schutz vor Inflation und wirtschaftlicher Unsicherheit. Die Geldanlage in Gold eignet sich für Anleger, die ihr Kapital langfristig sichern und nicht den Schwankungen des Finanzmarktes aussetzen möchten.

Vorteile:

- Hohe Wertstabilität in Krisenzeiten

- Schutz vor Inflation

- Gold kann leicht verkauft und gelagert werden

Nachteile:

- Keine Zinsen oder Dividenden

- Der Goldpreis kann stark schwanken, wodurch kurzfristige Verluste möglich sind

8. Immobilien: Langfristiger Vermögensaufbau mit stabilen Erträgen

Immobilien zählen zu den klassischen Anlageformen, die auch in Zeiten von steigenden Zinsen eine attraktive Möglichkeit bieten, Kapital langfristig zu sichern. Immobilien bieten nicht nur einen stabilen Vermögensaufbau, sondern auch die Möglichkeit, durch Mieteinnahmen eine zusätzliche Rendite zu erzielen.

Vorteile:

- Stabile Geldanlage in Sachwerten

- Schutz vor Inflation

- Möglichkeit, langfristig von Mietrenditen zu profitieren

Nachteile:

- Hohe Einstiegskosten durch den Kauf von Immobilien

- Marktwert von Immobilien kann je nach Region und Wirtschaftslage schwanken

Welche Geldanlage ist die beste für 2024?

Die richtige Geldanlage zu finden, hängt von vielen Faktoren ab: Ihrer Bereitschaft zum Risiko, Ihrem Anlagehorizont und Ihren persönlichen Zielen. Wer sein Geld möglichst sicher anlegen möchte, kann sich auf Tagesgeld, Sparbücher oder Festgeld konzentrieren. Diese Anlageformen bieten Sicherheit und Flexibilität, jedoch oft nur geringe Zinsen.

Für Anleger, die bereit sind, ein höheres Risiko in Kauf zu nehmen, bieten Aktien, ETFs, und Aktienfonds langfristig die Chance auf eine deutlich höhere Rendite. Gleichzeitig sollten Sie aber bedenken, dass hier auch Verluste möglich sind. Durch eine breite Streuung, zum Beispiel durch ETFs oder gemischte Fonds, können Sie das Risiko reduzieren.

Die beste Geldanlage ohne Risiko 2024: Sichere Geldanlagen für jede Risikoklasse

Die Suche nach der besten Geldanlage ohne Risiko hat für viele Anleger höchste Priorität. In Zeiten steigender Inflation, wirtschaftlicher Unsicherheit und schwankender Märkte suchen Menschen nach Möglichkeiten, ihr Geld sicher anzulegen und dennoch eine attraktive Rendite zu erzielen. Gerade für sicherheitsbewusste Anleger, die ihr Kapital schützen möchten, gibt es eine Vielzahl an risikoarmen Geldanlagen, die sowohl Sicherheit als auch moderate Erträge bieten.

In diesem Artikel zeigen wir Ihnen, welche Geldanlagen im Jahr 2024 besonders interessant sind und wie Sie eine optimale Balance zwischen Sicherheit, Liquidität und Rendite – dem sogenannten magischen Dreieck der Geldanlage – finden können.

Tagesgeld: Flexible und sichere Geldanlage

Das Tagesgeld ist eine der beliebtesten Formen der Geldanlage ohne Risiko. Es kombiniert hohe Sicherheit mit Flexibilität. Ihr Geld ist jederzeit verfügbar, und es gibt in der Regel eine Einlagensicherung bis zu 100.000 Euro pro Kunde. Die Zinsen sind allerdings in der Regel niedrig, insbesondere im Vergleich zu risikoreicheren Geldanlagen.

Vorteile des Tagesgelds:

- Sicherheit: Geschützt durch die Einlagensicherung der Bank.

- Flexibilität: Tägliche Verfügbarkeit des Kapitals.

- Einfach sicher: Keine Schwankungen oder Verluste, da das Geld auf einem Konto sicher ist.

Nachteile:

- Kaum Zinsen: In Zeiten niedriger Zinsen bietet das Tagesgeldkonto oft kaum Rendite.

- Langfristiger Vermögensaufbau schwierig: Das Tagesgeld eignet sich eher für kurzfristige Liquidität.

Sparbuch: Der Klassiker der risikoarmen Geldanlagen

Das Sparbuch ist ein Klassiker der deutschen Geldanlage und wird oft als besonders sicher wahrgenommen. Obwohl die Zinserträge heutzutage minimal sind, bietet das Sparbuch immer noch einen hohen Schutz des angelegten Kapitals. In der Regel kann der Sparer monatlich einen festgelegten Betrag abheben, während größere Summen oft einer Kündigungsfrist unterliegen.

Vorteile:

- Besonders sicher: Das angelegte Geld ist durch die Einlagen bei der Bank sicher.

- Einfaches Modell: Für Anleger, die keine komplexen Produkte wünschen, bietet das Sparbuch eine einfache und sichere Lösung.

Nachteile:

- Niedrige Zinsen: Die Zinsen sind heutzutage oft so niedrig, dass sie kaum über der Inflation liegen.

- Eingeschränkte Verfügbarkeit: Oft gibt es Begrenzungen für die monatliche Auszahlung.

Festgeld: Sichere Zinsen durch feste Laufzeiten

Das Festgeld ist eine gute Wahl für Anleger, die eine sichere, mittelfristige Geldanlage mit garantierten Zinsen suchen. Sie legen Ihr Geld für eine bestimmte Laufzeit fest, in der Sie nicht auf das Kapital zugreifen können. Dafür profitieren Sie von höheren Zinsen im Vergleich zum Tagesgeld oder Sparbuch.

Vorteile des Festgeldes:

- Garantierte Zinsen: Unabhängig von Marktentwicklungen bleiben die Zinsen über die gesamte Laufzeit gleich.

- Sicheres Kapital: Das Geld ist durch die Einlagensicherung geschützt.

- Hohe Planbarkeit: Sie wissen von Anfang an, welchen Ertrag Sie nach Ende der Laufzeit erzielen.

Nachteile:

- Keine Flexibilität: Während der Laufzeit ist das Kapital gebunden, und ein vorzeitiger Zugriff ist oft nicht möglich.

- Inflationsrisiko: Bei langen Laufzeiten kann die Inflation die Kaufkraft der Zinsen schmälern.

ETFs: Breite Streuung mit geringen Kosten

ETFs (Exchange Traded Funds) bieten eine der besten Möglichkeiten, eine langfristige Geldanlage zu schaffen, die sowohl diversifiziert als auch kostengünstig ist. Mit einem ETF investieren Sie in einen ganzen Index, wie den DAX oder den MSCI World, und profitieren so von der Wertentwicklung vieler Unternehmen.

Vorteile von ETFs:

- Risikostreuung: Da ETFs viele verschiedene Unternehmen abbilden, ist das Risiko breit gestreut.

- Niedrige Kosten: ETFs sind in der Regel günstiger als aktiv gemanagte Fonds.

- Langfristig attraktive Renditen: Historisch gesehen bieten ETFs eine solide Rendite über einen längeren Zeitraum.

Nachteile:

- Marktvolatilität: Die Werte von ETFs können kurzfristig stark schwanken.

- Verluste möglich: In Krisenzeiten kann der Wert eines ETFs auch sinken.

Aktienfonds: Professionelles Management für Ihre Geldanlage

Aktienfonds sind eine beliebte Wahl für Anleger, die in Aktien investieren möchten, aber das Management lieber einem Experten überlassen. Ein Fondsmanager wählt gezielt Aktien aus, die eine hohe Rendite erzielen sollen, und streut das Risiko auf mehrere Unternehmen.

Vorteile:

- Professionelle Verwaltung: Ein erfahrener Fondsmanager kümmert sich um die Auswahl der Wertpapiere.

- Risikostreuung: Durch die Investition in viele Unternehmen sinkt das Risiko im Vergleich zur Investition in Einzelaktien.

- Langfristige Ertragschancen: Mit Aktienfonds können Anleger über einen längeren Zeitraum eine attraktive Rendite erzielen.

Nachteile:

- Höhere Kosten: Im Vergleich zu ETFs sind die Verwaltungskosten bei aktiv gemanagten Fonds höher.

- Keine Garantie: Auch professionelle Manager können nicht verhindern, dass Fonds in Krisenzeiten Verluste erleiden.

Gold: Der Klassiker für Krisenzeiten

Die Geldanlage in Gold ist seit jeher ein beliebter Schutz gegen Inflation und wirtschaftliche Unsicherheiten. Gold ist ein Sachwert, der auch in Zeiten von Krisen an Wert gewinnt oder zumindest seinen Wert behält.

Vorteile:

- Wertstabilität: Gold gilt als sicherer Hafen in unsicheren Zeiten.

- Inflationsschutz: In Zeiten von Währungsabwertungen bleibt Gold stabil.

- Langfristiger Vermögensschutz: Über lange Zeiträume gesehen, steigt der Goldpreis in der Regel.

Nachteile:

- Keine Zinsen oder Dividenden: Gold bringt keine regelmäßigen Erträge.

- Schwankender Wert: Der Goldpreis kann kurzfristig stark schwanken.

Immobilien: Sichere Geldanlage mit langfristigem Potenzial

Immobilien gelten als eine der sichersten Geldanlagen, besonders für Anleger, die langfristig denken. Ob zur Eigennutzung oder als Kapitalanlage – Immobilien bieten einen stabilen Sachwert, der zudem durch Mieteinnahmen eine regelmäßige Rendite erzielen kann.

Vorteile:

- Stabile Wertentwicklung: Immobilien bieten langfristig oft eine konstante Wertsteigerung.

- Mieteinnahmen: Bei vermieteten Immobilien können regelmäßige Erträge erzielt werden.

- Sachwert: Immobilien bieten Schutz vor Inflation und wirtschaftlichen Krisen.

Nachteile:

- Hohe Einstiegskosten: Der Kauf einer Immobilie erfordert in der Regel eine hohe Anfangsinvestition.

- Wertschwankungen: Immobilienpreise können regional stark schwanken, was die Rendite beeinflusst.

Sichere Geldanlage finden: Was Anleger 2024 beachten sollten

Um die beste Geldanlage ohne Risiko zu finden, müssen Sie Ihre individuellen Ziele und Bedürfnisse genau analysieren. Sichere Geldanlagen wie Tagesgeld, Sparbücher oder Festgeld sind ideal für Anleger, die kein Risiko eingehen möchten, während ETFs, Aktienfonds und Gold für diejenigen geeignet sind, die langfristig höhere Erträge anstreben.

Kriterien für die richtige Geldanlage:

- Rendite: Welche Erträge möchten Sie erzielen?

- Risiko: Wie viel Risiko sind Sie bereit, einzugehen?

- Liquidität: Wann und wie schnell müssen Sie auf Ihr Geld zugreifen können?

- Anlagehorizont: Wie lange können Sie Ihr Geld anlegen?

Tipps für eine sichere Geldanlage:

- Streuen Sie Ihr Risiko: Nutzen Sie mehrere Geldanlagen, um Verluste zu minimieren.

- Setzen Sie auf stabile Anlageformen: Tagesgeld, Festgeld und Immobilien bieten Stabilität.

- Behalten Sie Ihre Ziele im Blick: Wählen Sie die Anlageform, die am besten zu Ihren finanziellen Zielen passt.

Fazit: Die beste Geldanlage ohne Risiko 2024

Die beste Geldanlage zu finden, erfordert eine gründliche Analyse Ihrer finanziellen Situation, Ihrer Risikobereitschaft und Ihrer Ziele. Während sichere Geldanlagen wie Tagesgeld, Festgeld und Sparbücher kaum Erträge bieten, eignen sie sich hervorragend, um Kapital zu schützen. Wer hingegen bereit ist, ein höheres Risiko einzugehen, kann mit ETFs, Aktienfonds oder Immobilien langfristig höhere Renditen erzielen. Wichtig ist, dass Sie Ihre Geldanlage immer gut streuen, um sowohl Sicherheit als auch Erträge zu maximieren.

Geldanlagen im Vergleich: Welche Anlageform passt zu Ihnen?

- Tagesgeld: Sehr sicher, aber kaum Zinsen.

- Sparbuch: Sicher, aber unflexibel und mit geringen Zinsen.

- Festgeld: Sicher und gute Zinsen, aber keine Flexibilität.

- Aktien: Hohe Renditechancen, aber mit Risiko.

- ETFs: Günstige und gestreute Geldanlage mit mittlerem Risiko.

- Aktienfonds: Professionell gemanagt, aber höhere Gebühren.

- Fonds: Streuung über mehrere Anlageklassen, ideal für Diversifikation.

- Gold: Sicher in Krisenzeiten, aber keine Erträge.

- Immobilien: Stabiler Vermögensaufbau, aber hohe Einstiegskosten.

Altersvorsorge – Geldanlage 2024 sicher und rentabel gestalten

Die beste Geldanlage 2024 hängt von Ihren individuellen Zielen, Ihrer Risikobereitschaft und Ihrem Anlagehorizont ab. Wer auf absolute Sicherheit Wert legt, ist mit Tagesgeld, Festgeld oder Sparbuch gut beraten, auch wenn die Zinsen niedrig sind. Für diejenigen, die mehr Risiko eingehen können, bieten Aktien, ETFs und Fonds die besten Chancen auf eine höhere Rendite. Indem Sie Ihr Kapital gestreut anlegen und das magische Dreieck der Geldanlage beachten, können Sie langfristig von stabilen und sicheren Erträgen profitieren.

Weitere Artikel:

Sabbatical Jahr: Voraussetzungen für mehr Klarheit und Erholung

Geld verdoppeln in einem Monat: Wie schafft man das?

Einfach erklärt: Das sind die zwei Arten von Kryptowährungen